文章来源:游戏葡萄

作者:安德鲁

对于国内厂商和市场而言,RPG手游意义是多重的。 一方面,作为国内厂商最擅长的品类之一,RPG产品是不少厂商起家、安身立命的根本;另一方面,这又是一个“区域特色明显”的品类,以往国产RPG的重心往往只限于国内市场,或是扩散到东南亚等文化相近的地区,难以打入北美、欧洲等高价值区域。 为了更有针对性地观察出海市场变化,游戏葡萄联合AppGrowing、数数科技推出了《2022年中国角色扮演手游出海观察》,从品类意义、市场情况、区域特点、产品成绩和出海范例等几个维度做出了数据总结,以下为报告内容节选。

不容轻视的出海品类

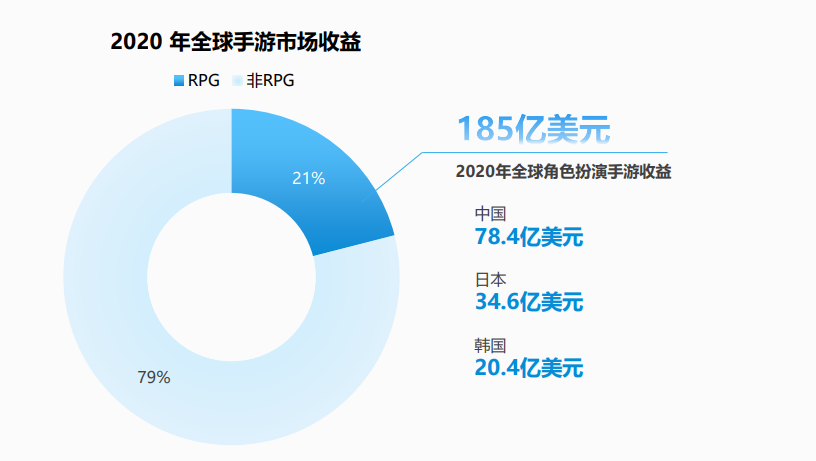

随着国内市场竞争加剧、增长放缓,出海已经成了众多厂商的必选项。而就RPG来说,这个品类也在持续表现出其高价值的一面。Newzoo发布的报告显示,2020年,RPG手游市场收入达到了185亿美元(合计1176亿人民币),且在全球手游总收入的占比超过20%。

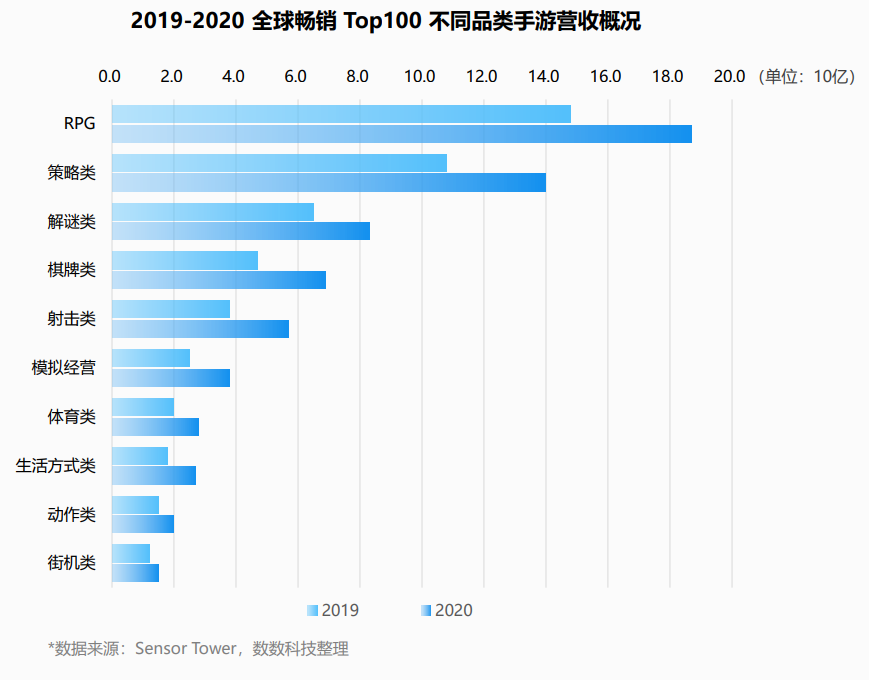

另据Sensor Tower统计,2019-2020年,各品类营收当中,RPG的总额、增长额都排名第一。 RPG品类表现强势的原因来自两方面: 一是《原神》等新兴精品RPG手游不断涌现,并且保持稳定运营,带动了全球RPG市场的发展; 二是一些主流国家或地区的手游市场中,传统MMORPG用户大盘稳定、人均付费程度高,整体市场表现依然可圈可点。

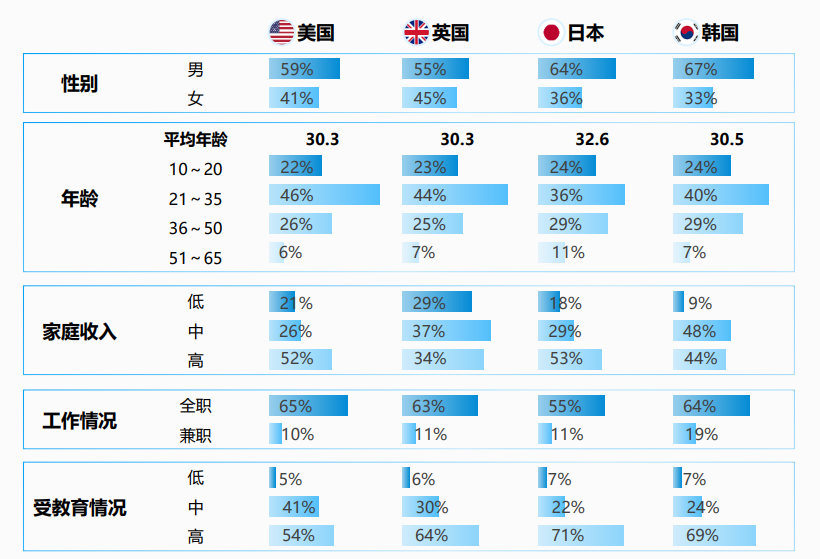

品类的用户构成上,全球各个主要市场的RPG 手游,其玩家群体属性都比较相似:多以男性为主,有全职工作,收入处于中高水平,玩游戏通常是他们的最大爱好和兴趣。这样的用户画像和RPG品类人均付费高的特征也基本吻合,但欧美与亚洲市场,在用户构成上有一些差异。

东西方RPG手游市场的主要区别在于:欧美市场RPG玩家的性别比例更为均衡,而亚洲市场大部分RPG手游玩家则是男性。此外,韩国市场尤为突出的一点是,近五分之一的RPG玩家都是学生。 与此同时,品类用户的游戏驱动也表现出了一些特质,RPG玩家在放松与打发时间等方面的追求,低于整体手游玩家。除此之外,社交、探索和沉浸等方面的追求也是玩家喜欢RPG手游的原因。

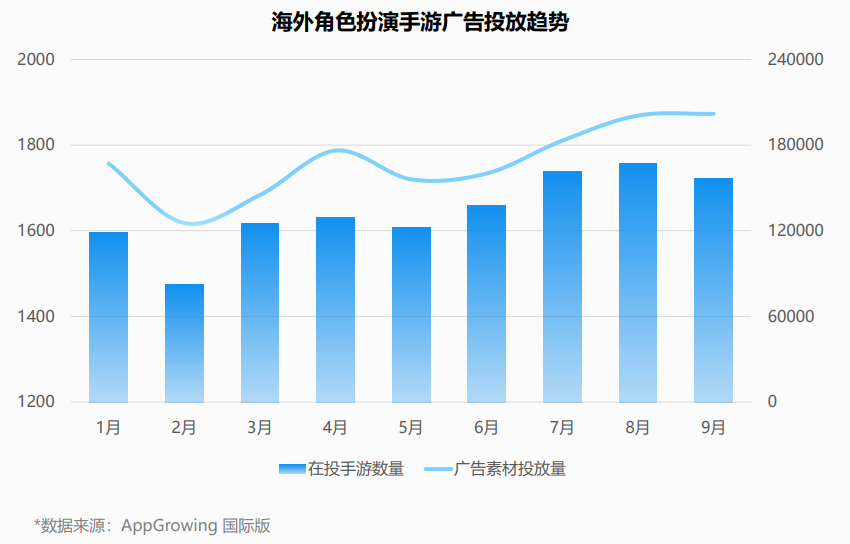

这一点从葡萄君过往介绍过的以一些出海范例当中,能够看出趋势,以一些回合制RPG、RPG卡牌为例,近年的成功出海产品,往往都在通过加强表现力的方式来强化玩家沉浸感。 除了探索游戏内容之外,RPG玩家对游戏内的社交活动也更感兴趣,玩家对社交方面的需求,则通常会表现为游戏中的对抗或团队合作活动。几乎所有头部 RPG 手游都在尝试满足玩家的社交需求。这一点在韩国市场和其他市场中的传统MMORPG 品类中显得尤为突出,例如《天堂》系列的几款MMO手游。 也正因为品类的高价值,RPG在近一年里也保持着整体走高的投放趋势。 AppGrowing国际版数据显示,2022年前三季度,他们在海外47个主要市场累计监测到4000+款RPG扮演类手游有活跃的投放活动。按月统计,整体呈现波动上升趋势,通过投放广告营销获客的产品数量在持续增长。

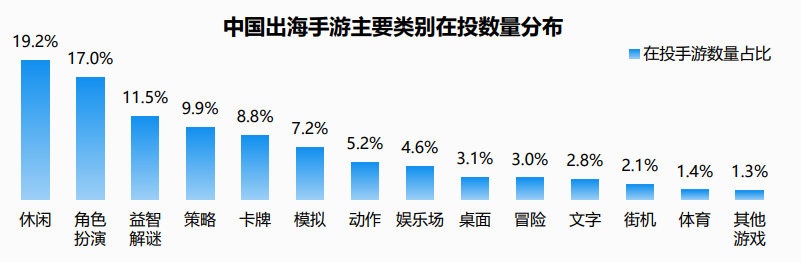

同时,海外累计监测到的中国出海手游中,RPG手游的占比约为 17%,在所有类别中排名第二,仅比占比最高的休闲手游低了 2.2%,高出益智解谜和SLG。

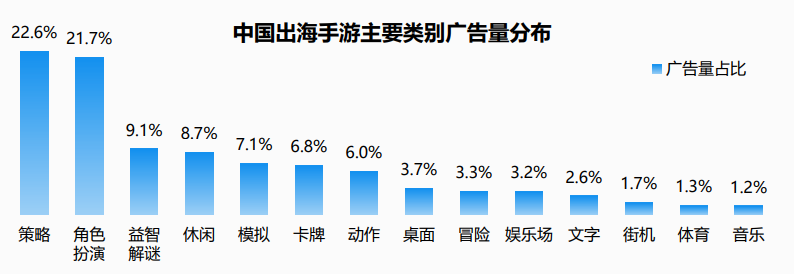

广告量的分布上,RPG手游也仅比排名第一的SLG品类低0.9%。SLG长期是国内厂商出海的第一大品类,历经COK-like和ROK-like的玩法形态洗礼之后,已经渡过了高速增长的阶段。SLG之后,将出海作为重点业务的厂商,也纷纷开始押宝RPG品类。

RPG海外格局:北美最卷,东南亚买量最多

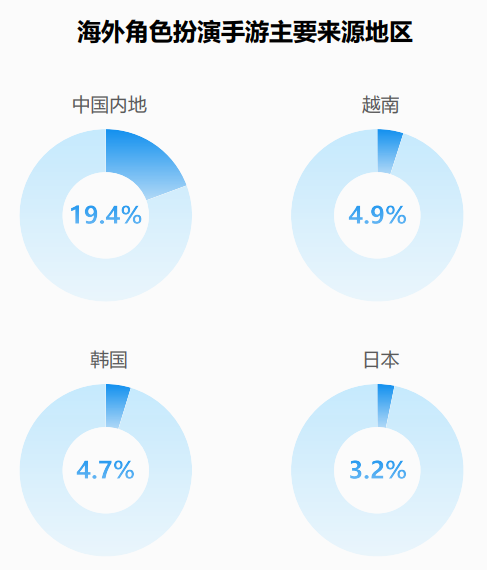

尽管全球游戏市场发展多年,但RPG品类的区域性依然很鲜明。 2022年前三季度,海外4大活跃的RPG手游主要来源地区,分别为中国大陆、越南、韩国和日本。其中,中国大陆的开发者凭借大手笔的投入以及丰富的经验优势贡献了海外市场上约19.4% 的角色扮演手游,占到整体的近两成。 排名第二的越南市场,更多是面向本土的产品。近亿的人口和快速提升的智能手机普及率,使得越南成为东南亚市场最具潜力的地区之一。对于RPG也同样如此。在中国文化的影响下,大量仙侠/武侠题材的RPG手游受到越南玩家的追捧,也成为越南开发者的重要赛道。 日韩市场起步更早,产业发展成熟。韩国厂商曾打造出《传奇》、《天堂》、《仙境传说》等一系列知名MMORPG IP,其中不少仍然活跃在手游市场上。日本厂商则走出了独特的日式RPG路线,同样成为行业中的重要力量。

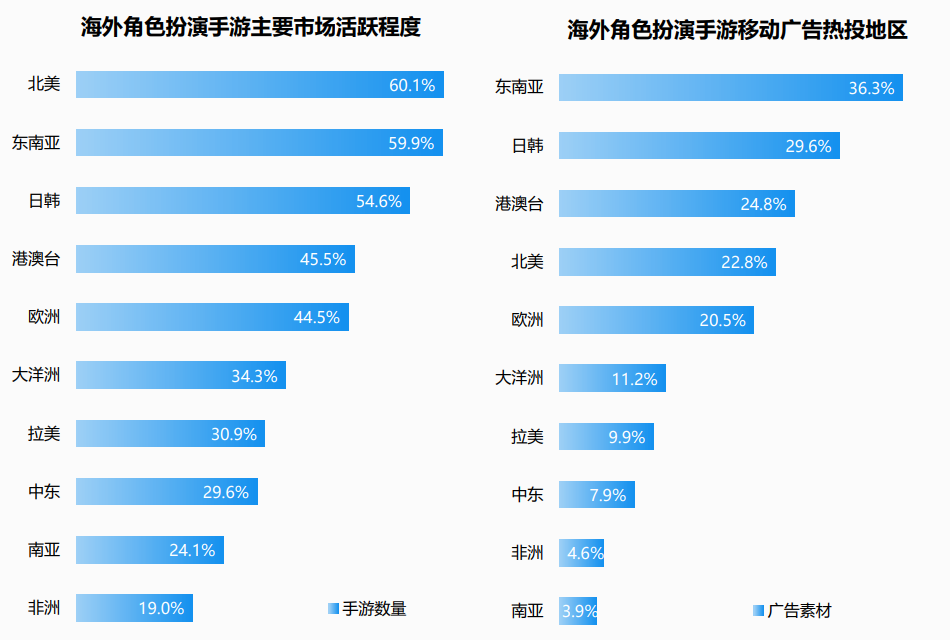

品类活跃度方面,相对“产出不高”的北美地区就变得很有存在感了。AppGrowing国际版数据显示,全球RPG手游中,6成以上会在北美市场有较为活跃的广告投放活动。作为公认的高质量市场,北美吸引了大量RPG手游入局。第二、三、四名的地区依次为东南亚、日韩、中国港澳台,三者均为亚洲地区,是品类开发者继北美之外的另一个主要的目标区域市场。

同时,从广告素材的消耗情况来看,以东南亚、日韩、中国港澳台为代表的亚洲市场,也吸收了最多的角色扮演手游广告素材。相比之下,有最多产品投放的北美市场仅消耗了 22.8% 的广告素材。 这样的数据趋势表明,买量投放成为了RPG手游在亚洲市场上重要的营销获客手段。广告主不仅普遍倾向于在亚洲市场投放广告,也给亚洲市场分配了最多的广告预算。不过另一方面这也说明,对于北美这样的成熟市场,简单的冲量策略已不足以打动玩家。

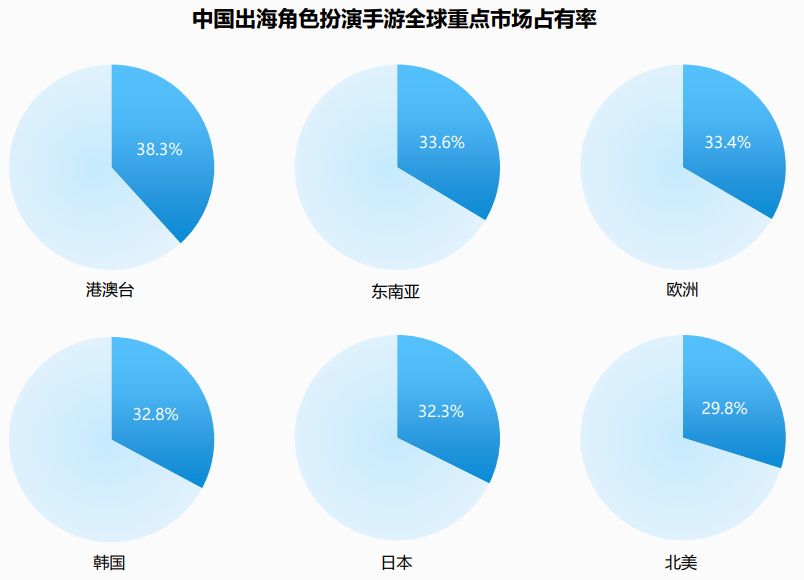

这一点也和葡萄君此前采访的从业者观点吻合:北美等市场,传统买量已经越来越难。一方面是竞争加剧,头部游戏厂商“已经不是特别地关注性价比了”;另一方面,素材形式也在变得多样化,UE引擎素材、真人视频、真人视频+CG合成的形式,正表现出新的潜力。 而从现阶段的市场占有率来看,中国出海的RPG手游在中国港澳台地区占有率最高,达到了 38.3%。其余主要市场的占有率都在 30% 左右,差异不明显。占有率最低的是北美市场,仅为 29.8%。

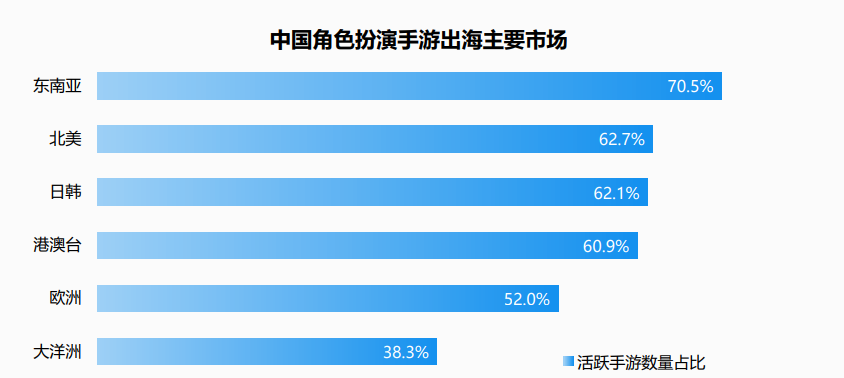

国产厂商在中国港台市场上拥有语言、文化的优势,本地化难度更低,当地玩家的付费能力也很不错,因此中国港澳台地区成为了多数国产游戏出海的第一站。但高占有率也显示出市场饱和,竞争加剧等问题,经验丰富的厂商逐渐开始跳过港台直接进入全球布局。 再从“出海目的地”来看,AppGrowing国际版数据显示,70.5%的国产RPG手游在东南亚市场有过买量投放活动,这意味着超过7成的国产RPG手游都对东南亚市场有所期待。东南亚人口近7亿,长期受到中国文化影响,新加坡、马来西亚等国家存在着相当数量的华人群体,对于多数中国RPG手游厂商来说是出海的第一选择。

排在第二位的北美地区占比约为 62.7%,北美地区的用户移动设备普及率高、付费能力强,并且拥有更多的游戏文化,许多计划全球运营的手游产品都会优先布局北美市场。 这几层数据综合来看,我们能够整理出RPG品类的出海格局:东南亚地区受众人群最契合、北美市场价值最高,这都吸引了国内厂商将RPG产品发往当地。

同时国产RPG在北美市场占有率最低,仍然有不小的上升空间。近一两年国内厂商也正在积极准备新一代玩法形态的产品,比如三消+RPG、回合制RPG以及放置卡牌等。葡萄君分别此前介绍过网易、FunPlus、点点互动、三七互娱和星合互娱等,都属此类。

细分赛道崛起和国产RPG范例

品类发展至今,RPG的概念早已不仅限于传统的MMORPG,而是涵盖诸如放置卡牌、回合制RPG、ARPG、MMORPG,以及三消+RPG、模拟经营+RPG等众多融合品类,共同构成了当前的“大 RPG 赛道”

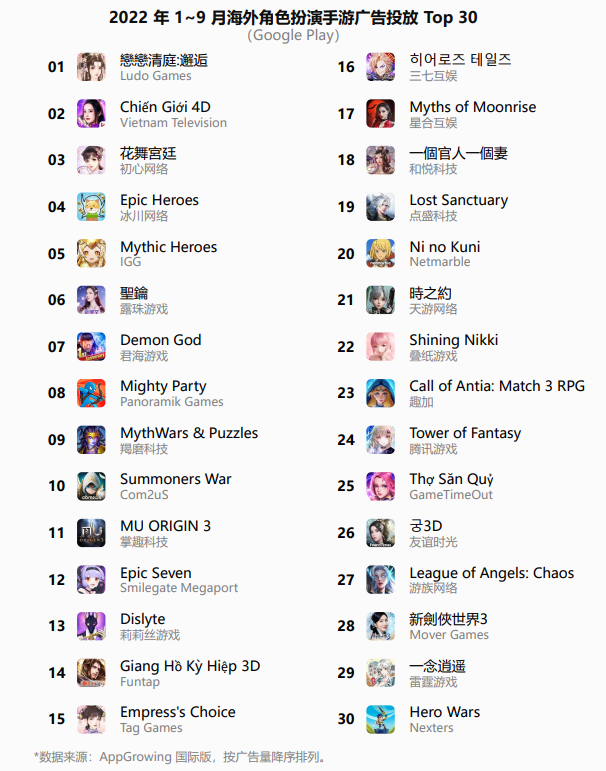

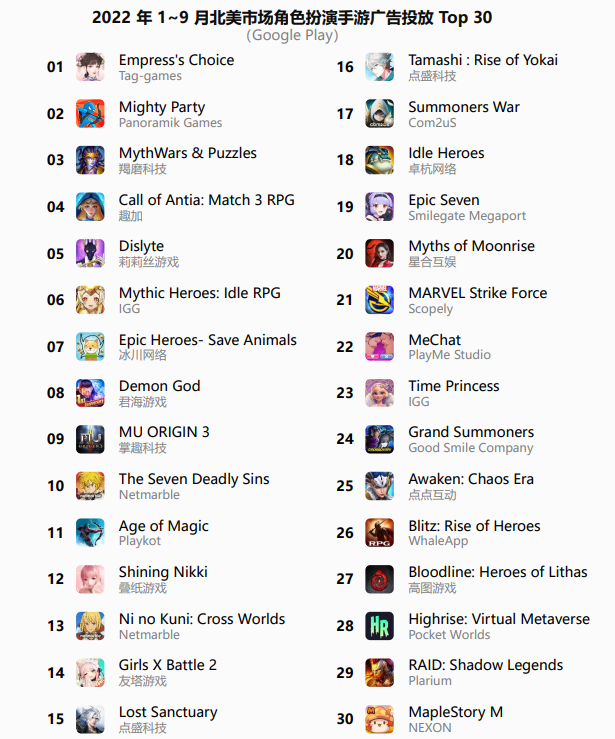

今年前三季度累计广告量最高的30 款RPG游戏中,既有传统的仙侠/魔幻MMO上榜,同时也出现了更加注重卡牌式收集养成、配队的 Team RPG,以及多款重剧情的宫廷题材女性向RPG。 比如古风宫廷题材的《惫清庭:邂逅》和《花舞宫廷》分别为广告量第1和第3,展现出厂商对于女性向赛道的强烈信心和大力投入。

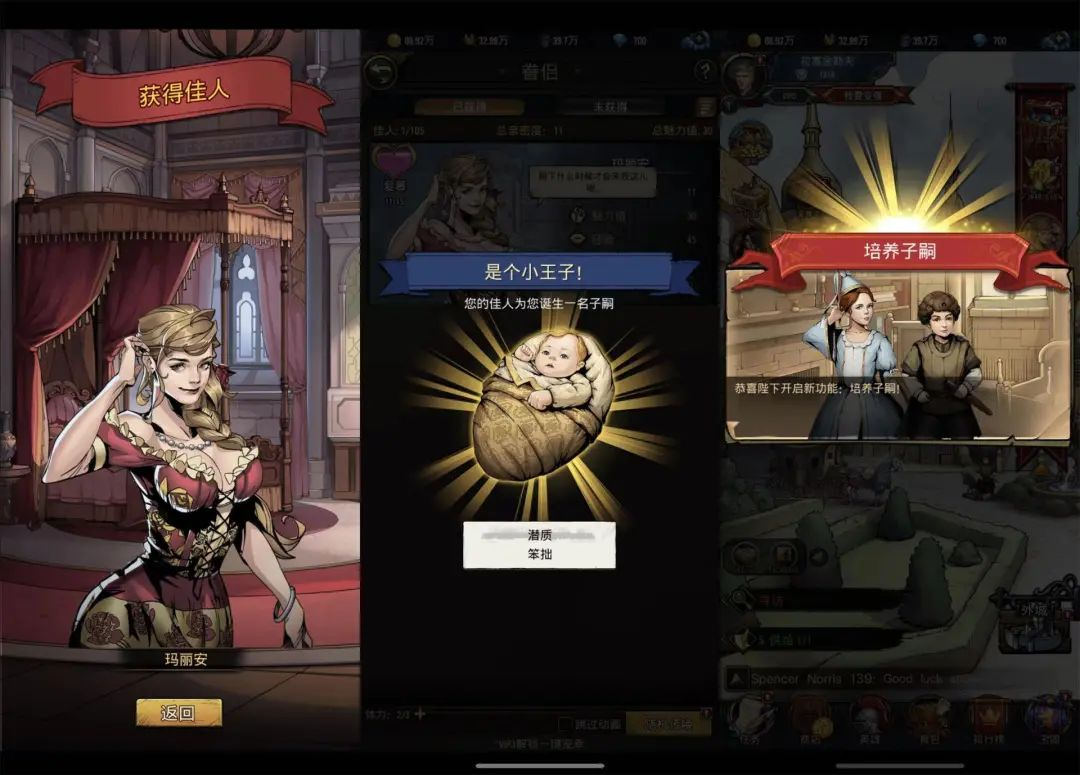

我们也看到过有相近元素的题材、玩法在欧美地区得到过的市场验证,比如之前介绍过的《Bloodline: Heroes of Lithas》,引入了近似AVG的“暗线”,在典型RPG卡牌里融入了同伴/伴侣系统,延伸出诸如约会、结婚、养育后代的玩法。 或是更进一步的《King's Throne》,同样是经营和剧情玩法、宫廷背景的RPG,只是受众角度更偏男性向,也在欧美多国进入过畅销榜前列。

具体到北美市场,也有类似的案例。 前三季度的数据显示,北美市场上累计广告量最高的角色扮演手游是一款叫做《Empress's Choice》的女性向古风宫斗主题游戏。这款产品今年 6 月上线后迅速高强度买量冲进北美市场。前面提到的《Bloodline》也在其中。

通常这类与中国传统历史文化相关的题材,主要的投放市场都集中在中国港澳台或东南亚的新马等地区。在传统市场日趋饱和的情况下,押宝北美这一“文化大熔炉”成为了另一种选择。

与此同时欧美本土IP在北美市场上也表现出旺盛的生命力。例如《MARVEL Strike Force (漫威神威战队) 》和《RAID: Shadow Legends (突袭: 暗影传说)》。类似情况的还有吸血鬼、中世纪魔法等欧美本土文化题材。 这些现状背后,也是受到欧美市场对于题材、画风接受度变化的影响。此前我们对美国RPG市场的观察中,也有类似的现象总结:

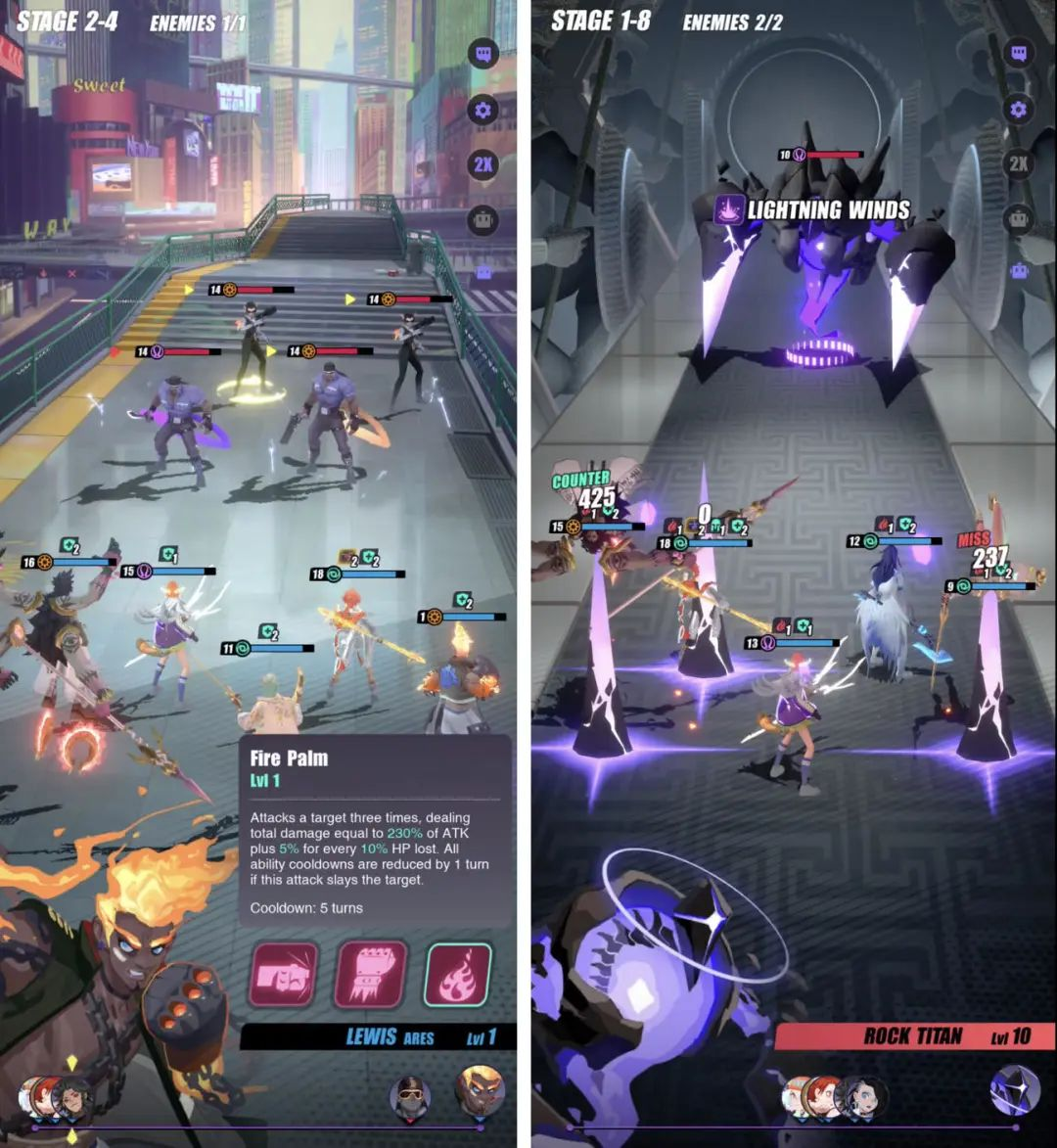

谈及欧美RPG手游,奇幻、魔法题材自然最典型。其中不少都会用这样的皮相套上的《刀塔传奇》-like的玩法——或者是更早一代养成类卡牌的框架,这是我们对于“欧美RPG手游”的一种惯性认知。随着《原神》《七大罪:光与暗之交战》《MHA》等产品上线,更多非欧美题材、有明显泛二次元风格的RPG游戏,也开始进入到欧美市场畅销榜前列。这些产品通常都以卡通渲染作为表现力的主打方向,外在的画质、风格等特点很容易被外界感知。

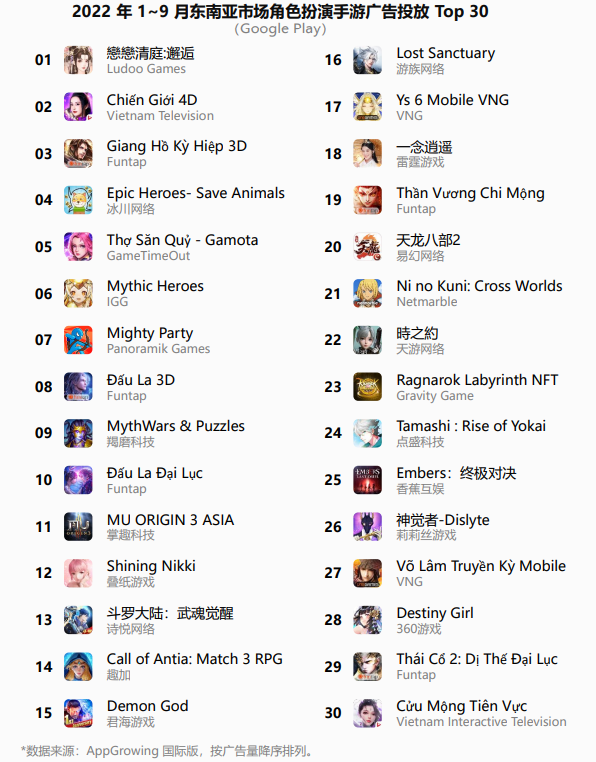

对比北美在题材上的包容性,东南亚市场的RPG品类分布,则表现出了一种“东西方通吃”的空间。受益于RPG品类的普适性,作为很多厂商率先考虑的目标市场,东南亚市场某种程度上也在成长为国内厂商RPG出海的“试验田”。

据统计,东南亚市场上, Funtap、VNG为代表的越南厂商表现出强劲的买量势头,在广告量 Top 30 中占据了三成。但越南厂商发行的多为面向越南国内的越南语版本,主要投放越南本土市场,在越南以外的市场投放表现相对温和。 另一方面,中国厂商同样是东南亚角色扮演手游买量市场上的重要力量,多款中国出海角色扮演手游进入榜单。 有IGG的《Mythic Heroes》和莉莉丝的《神觉者》等卡牌RPG,有FunPlus的《Call of Anita》这样的三消+RPG,《闪耀暖暖》这类换装+RPG以及《一念逍遥》这样的修仙/仙侠题材,和一众传统MMO。

当然,在海外市场表现突出的远不止是这些头部厂商和产品。今年以来,我们能看到越来越多的新兴厂商、单品,在一些特定区域崭露头角,有的凭借题材差异吸引到了注意,有的则是依靠玩法融合构成不同的体验,相比SLG出海热潮时候大家公式化的跟进,在如今RPG出海的背景下,市场展露了一些更多元的机会。把握住当前的市场时局,或许就能构建起自己的核心竞争力

个人中心

个人中心 Enjoy后台

Enjoy后台 登出

登出