文章来源:远川研究所

2023 年,TEMU的独立访客数为 4.67亿,只有亚马逊的 17%[1];TEMU 该年的 GMV 约为 140 亿美元[2],只有亚马逊的 2%;TEMU 母公司拼多多的市值为 1908 亿美元,只有亚马逊的 12%。

动辄十倍的差距,让人们惊叹拼多多全球化速度的同时,总是忍不住补上一句“跟亚马逊还是没法比”。

然而过去几个月,久经沙场的老牌列强却在疯狂抄TEMU的作业,从“百亿补贴”、“产业带扶持计划”到“物流全托管”[3],拼多多的看家本领几乎被亚马逊拿试了个遍,但仍没能遏制 TEMU 的极速扩张。

身经百战的全球电商巨头,正被卷入一场由后来者制定的游戏规则。

亚马逊在害怕什么?

TEMU 在北美横空出世的 2022 年,恰好是亚马逊史上经营最惨淡的一年:

亚马逊收入增速多年保持在 20% 以上,在 2022 年下跌至 9%,创下上市以来的最低值。经营利润也比上一年大幅减少 51%。财报发布当天,亚马逊就跌没了半个拼多多[4]。

惨淡财报的背景是持续走高的全球膨胀,美国本土物价接连上涨,可选消费品备受打击;同时,原材料和物流价格攀升,商家抬价卖不动货,降价又吃不饱饭,最终导致了供需端两头躺平。

恰恰是这个时候,TEMU 以无情的低价机器的角色正式亮相北美电商市场。但亚马逊显然没太当回事,不仅多次公开表示“拒绝参与低价竞争”,还在黑五期间,大大方方地在站内首页挂上了 TEMU 投放的广告。

事实证明,TEMU 的出场精准地打中了亚马逊的七寸:

首先,TEMU 模式的核心砍掉中间环节换取低价,而亚马逊模式的主体恰恰是中间商。

亚马逊在美国电商市占率近 40%,有近 70% 的商品和第三方卖家来自中国[5]。

这些卖家多以熟谙互联网营销和电商运营的贸易商为主,只有少数头部卖家会在壮大后自建工厂,大部分仍以“代工厂-运营商-亚马逊平台-海外消费者”的模式运作,中间环节的毛利率最高能达到 80%[6]。

TEMU 的游戏规则是保送工厂上 C 位,通过直连供需两端的“全托管模式”,自己揽下了集散质检、跨境物流、海外营销获客、售后服务等繁复的中间环节,不仅增强了品控,还极大地降低了中间成本。

其次,TEMU 在中间成本降低的同时,增强了供给端的确定性。

消费端的需求往往千变万化,但工厂更在意的是稳定的大规模的生产,很难灵活调整生产节奏。也就是说,工厂刚性的“生产计划”与消费者多元化的需求天然存在矛盾。

TEMU 承袭自拼多多的算法,在供给端扮演着更重要的角色:通过归集需求,增强供给端确定性,让工厂可以开足马力生产,依靠规模进一步摊薄成本。

黄峥曾将此总结为“用需求流通侧的半计划经济,推动供给侧的半市场经济”,这种确定性是供给侧降价的重要前提。

最后,TEMU 模式的崛起对亚马逊经典的飞轮理论产生了威胁。

贝索斯在 2000 年提出“飞轮理论”,即用低价吸引消费者、提升用户体验,进而累积足够多的流量,倒逼卖家给出更低的价格。

低价是这套理论的核心,为此,亚马逊专门开发了一套多平台比价体系,一旦发现其他电商平台同款商品的价格远低于自身,便会通过惩罚或下架的方式要求卖家调价。

2023 年 6 月,亚马逊将 TEMU 从自己的比价系统中移除,官方给出的解释是“来路存疑,可能是假冒产品”。但真正的原因很可能是 TEMU 的商品价格远低于亚马逊,会导致比价系统中的大量卖家受罚[7]。

另外,亚马逊增长飞轮的失速在流量端更为明显。

上线一年多,TEMU 在美国的访问量翻了 10 倍,月活用户数超过 7000 万[8],分析公司 Comscore 估计,这些访问量多来自亚马逊。

2023 年的黑五更能说明问题,与 TEMU 流量、单量双双爆棚相比,超四成亚马逊卖家反馈平台流量惨淡、销量不及预期。

当一切竞争回归到商业本质,亚马逊和 TEMU 之间并不存在绝对的错位竞争。

杀死美国拼多多

最先感受到 TEMU 冲击的不是亚马逊,而是美国拼多多 Dollar Stores。

Dollar Stores 俗称一元店,是一种诞生于上世纪大萧条期间的业态,在 2008 年金融危机后迎来近十年的增长风口。

以最大的两个企业达乐(Dollar Genenral)和美元树(Dollar Tree)为例,商品供应主打 5 美元以下的刚需品和家居用品等,两家公司都是万店规模,位列世界财富 500 强。

在美国,Dollar Stores 覆盖了下沉市场的零售,它们之所以能跟亚马逊和睦相处,一方面是因为疫情前美国下沉市场的电商渗透率较低,中低收入者更习惯于线下购物;另一方面,亚马逊 Prime 会员年费动辄就要 139 美元,商品价格也高,劝退穷人。

TEMU 的出现打破了这个微妙的平衡。

美国电商渗透率的提升是大势所趋,疫情加速了中低收入消费者的迁徙速度,加之一元店同期被高通胀逼得上调了价格,引起老顾客抗议,这都给 TEMU 提供了绝佳条件。

重创一元店业务后,TEMU 开启了在美国折扣零售市场的疯狂扩张。

分析公司 Earnest Analytics 的数据显示,截至 2023 年 11 月,TEMU 在美国折扣零售市场的占比已达到近 17%,而达乐的市占率从年初的 57% 缩水到 43%,美元树从 32%降至 28%。凶猛如 TEMU 从两者身上,生生啃噬下了属于自己的份额[9]。

尽管 TEMU 与美国一元店的下沉市场争夺战,还未对亚马逊业务大盘产生实质性的威胁,但如果亚马逊低头看看,就会发现硝烟已从脚下升起。

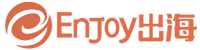

都是强依赖于中国供应链优势的电商平台,亚马逊和 TEMU 在中小型卖家的品类重合度显然被外界低估了:

中小型卖家的商品占据亚马逊 SKU 整体的近 60%[16],占其整体营收比例连年攀升,就 TEMU 与亚马逊目前重合的商品而言,前者比后者便宜了 30%-151%不等。

据招商证券预估,TEMU 未来直接威胁着亚马逊近 20%的收入份额[6]。

被低估的还有 TEMU 在高额买量掩饰下的真实增长锐度。

TEMU 上线初期的火爆曾遭到过国内外投资人的质疑,认为这种增长是由海外华人用户拉动的,直到去年,对冲基金 Triata 通过 IT 技术搜集并清洗了大量 APP 的评论,对用户的昵称和英文表达习惯进行族裔归类,这才发现 TEMU 的重度用户中,非华裔数量的增速非常可观[11]。

不仅如此,在北美用户高频使用的 Twitter、Facebook、Instagram 等社媒平台中,关于 TEMU 的讨论多是亚马逊同款商品的比价,“买东西之前会先看看 TEMU 有没有、价格是多少”,正在成为不少北美消费者的网购习惯。

就连海外媒体都开始替亚马逊着急了, “TEMU 挑战亚马逊”、“TEMU 正在损害而不是助力亚马逊”、“TEMU 是否将取代亚马逊”等报道,频频出现在各大主流网站的显眼位置。

上限在哪里?

当 TEMU 的战线不断向亚马逊的主场推进,也会不可避免踢到几块真正的“铁板”。

一个是亚马逊的海外本土仓配。

亚马逊在 2006 年推出的自有仓配体系 FBA(Fulfillment by Amazon),也是其“飞轮效应”至关重要的一环。它一边向 Prime 会员提供本土时效 2 天左右的配送服务;另一边通过设置平台的流量推荐机制吸引第三方卖家使用。

截至 2023 年,有超过 73%的亚马逊卖家选择使用这项服务[12]。

履约成本是一种持续性的规模经济。亚马逊逐年增长的资本支出中,有将近一半花费在了仓配建设上。

经过近二十年的积累迭代后,FBA 在美国本土的配送费用已降至 UPS、USPS、Fedx 等快递公司的一半以下,这也使得亚马逊在美国物流上具有近乎独占的巨大优势。

相比之下,TEMU 选择了一种相对取巧的办法,应对与亚马逊在履约时效和成本上的差距。

TEMU 商品多以中小件为主,这使得平台可以通过跨境空运一定程度上缩短履约时长。此外,TEMU 当下也借助了“美国政府对价值低于 800 美金的包裹免税”的政策,一定程度上缓解了自身在履约成本上的压力。

但随着 TEMU 渐趋步入亚马逊的腹地,势必会拓宽平台经营品类,届时中小包空运模式将不再适用于体积较大的商品。

TEMU 已经与主流航运公司开展合作、增加跨境海运的比例,但这很可能会拉大与亚马逊履约时效上的差距。

800 美金包裹免税的政策也在美国争议颇多,美国纺织组织委员会的主席近期就在众议院上表示,这项政策中的巨大漏洞已成为了一条“订单高速公路”,每天让近 300 万件跨境包裹得以免税、并基本上不受检查地进入美国,“相当于把一份自由贸易协定送给了中国和世界其他地区[13]”。

此外,TEMU 得以异军突起的全托管模式,还在探索管理半径上的天花板。

截至 2023 年 10 月,TEMU 招募的供应商数量在 9 万左右[14],亚马逊平台的第三方卖家已突破 600 万[15],这种差距很可能是 TEMU 全托管模式超高效率的关键,但当平台规模不断扩大,如何应对效率的稀释,可能也是个关键问题。

如何在全托管模式和第三方卖家模式之间找到平衡、一如既往地维持住极致低价,也将是 TEMU 未来要面临的一大挑战。

科技巨头们尚且都在降本增效,拼多多仍在海外开疆拓土。这种反周期式的自我投资重塑了跨境电商的效率链路,还使得拼多多在这个产品标准化程度高、用户粘性弱(谁便宜买谁)、规模效应显著的领域成为一家冉冉上升的全球化巨人。

一个发轫于中国下沉市场的电商平台,能否成为与亚马逊旗鼓相当的竞争对手?这听起来像是终极版的商业爽文,但没人敢笃定地说一定不会发生。

因为在“错判拼多多”这件事上,已经留下了太多前车之鉴。

参考资料

[1] Temu 全球用户数达 4.67 亿排名全球第二,上海证券

[2] 出海电商激战:Temu GMV 目标翻倍,SHEIN 保利润,TikTok 全力攻美国,晚点Latepost

[3] 抵抗海外拼多多,亚马逊祭出“百亿补贴”,新消费日报

[4] 亚马逊的“中年危机”,砺石商业评论

[5] China Supply Chain for Amazon Sellers, Sourcing Allies Global

[6] 从商户视角看 TEMU 的效率与空间,招商证券

[7] Price war: Amazon excludes rival Temu from competitive price checks, Reuters

[8] 出海 “三国杀”:Temu、Shein、TikTok 的内战和外战,晚点Latepost

[9] Chinese e-commerce platform Temu drawing shoppers from US dollar stores -data, Reuters

[10] Top Amazon Product Categories in 2024, Jungle Scout;

[11] 输给了拼多多的基金经理,远川投资评论

[12] Must-Know Amazon Seller Statistics,Gitnux

[13] Temu’s Blazing Run Could Falter In 2024 With Changes To Unpopular Tax Break, Forbes

[14] TEMU只是敲了敲亚马逊的门,表里表外

[15] 全民跨境时代到来?亚马逊第三方卖家数量突破600万,AMZ123

[16] 8 top takeaways from Amazon’s 2022 Small Business Empowerment Report,亚马逊官网

个人中心

个人中心 Enjoy后台

Enjoy后台 登出

登出