题图来源 | pexels

中国出海手游基本有三大目标市场:一个是日韩,拼的是游戏精美度与剧情;一个是欧美,要的是游戏性和可玩性;然后是东南亚,玩的是高性价比与平民化。东南亚的重要性不言而喻。泰国又是东南亚不可忽视的一个市场,今天我们将来细聊泰国游戏市场的新趋势。

泰国市场到底怎么样,如何解读?什么手游品类最热门?泰国玩家喜欢什么样的题材画风?头部产品又是如何买量的呢?

市场现状

市场现状:泰国 93% 的网民玩游戏,手游玩家规模约 5306 万人。

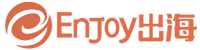

在泰国总人口中,6121 万人可以上网,约占 85.3%。其中,93% 的泰国网民都在玩网络游戏,86.7% 在手机上玩,即 2023 年泰国手游用户约 5306 万。

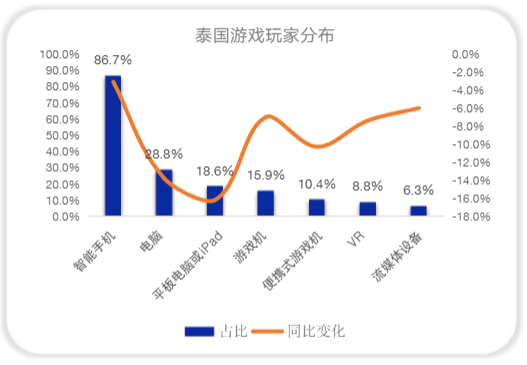

热门的游戏品类:动作、体育、射击、RPG 表现突出。

收入情况:2023 年上半年,泰国收入 TOP 手游多为 MOBA、射击、足球、博彩、MMO 类,多为在东南亚市场表现亮眼的大 DAU 产品。

素材来源于网络

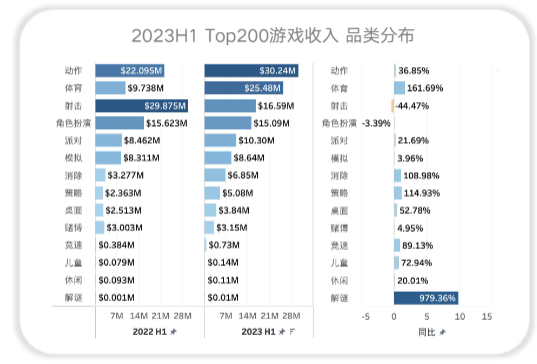

双端收入占比差别不大,iOS 用户付费潜力大。

安卓端总体收入>iOS 端,2023 年 iOS 占比上升 4%,双端占比几乎 1: 1。2023 年 H1 同比 2022 年 H1,iOS 端玩家消费能力提升。iOS 增幅约 17.3%,AND 收入增速约 -1.63%。

素材来源于网络

2023 泰国市场游戏畅销榜排行 TOP 中能看到 VGN 的 Rastar。从图中也可看出,东南亚本土以及欧美厂商在泰国表现突出,其次才是中国厂商。

素材来源于 data.ai

审美偏好:颜色丰富、色彩饱满、写实感力量感。

泰国当代审美偏好,受到欧美魔幻、卡通、写实以及日本二次元、Q 萌元素影响较深,结合本土的宗教、宫廷、动物/幻兽元素,形成独特的“包容多种审美,偏好绚丽浓艳。

畅销榜前列的手游画风题材多样,但较其它市场,商店宣传图 KV,更绚丽多彩,色彩饱和度较高,且更多使用金黄色、紫色、红色、天蓝等色调。

以上,我们对泰国的手游市场有了一定的了解,接下来我们再根据实际的一些投放案例,看看厂商是如何在泰国市场攻城拔寨的。

投放案例

《MapleStory R: Evolution》

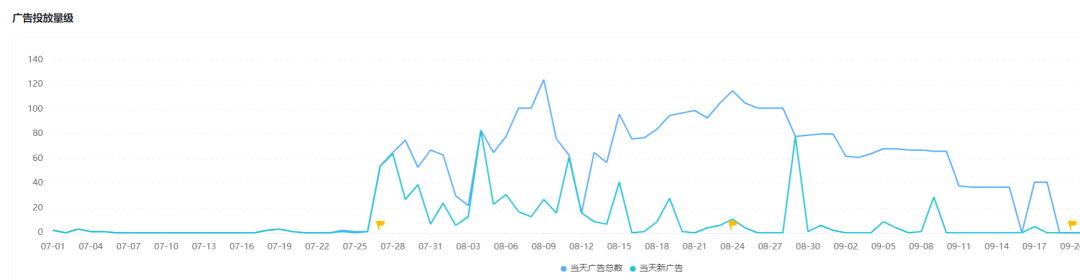

素材投放趋势:在项目开始前,基本没有预热期。上线后直接就开始大量的素材投入,广告数量直线上升。整个大推周期,大概维持了 2 个月。

投放趋势

数据来源于 AppGrowing

投放媒体:在投放媒体的选择上,主要是 FB 和 TikTok。这两个渠道的广告数量总和超过了 90%。

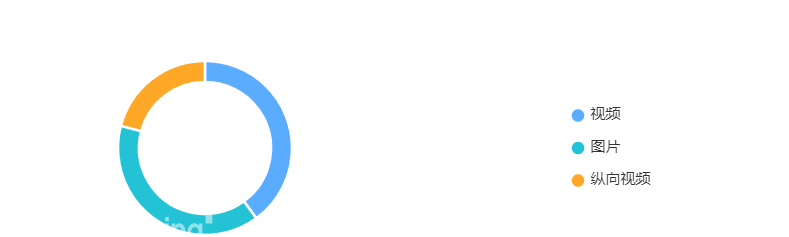

素材类型:视频占了绝大部分,其中又数横版视频最多,具体的比例可看下图:

数据来源于 AppGrowing

高效素材:以真人素材、达人推荐为主,其次是玩法、角色展示。

色调:素材整体色彩比较丰富,并且饱和度较高。丰富的色彩搭配能很好地吸引到用户眼球。

真人:真人素材占比较高,小剧情&“达人推荐”都较受欢迎类型。

《Metal Slug: Awakening》

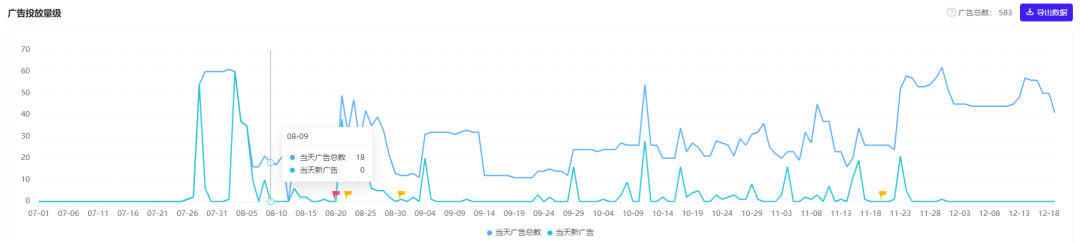

素材投放趋势:买量操作和《MapleStory R: Evolution》类似,前期也没有任何预热,正式上线后大量推广。不过大推持续时间不太长,大概两周左右进入平稳推广,之后则一直维持规模持续。

数据来源于 AppGrowing

投放媒体:投放媒体的选择上和《MapleStory R: Evolution》没有区别。只是在各媒体渠道广告数的占比不同,TikTok 的占比只有 4%。

数据来源于 AppGrowing

素材类型:视频依旧占较高,但不同的是本作的图片素材占比明显增加,和横版视频占比基本相当。

数据来源于 AppGrowing

高效素材创意:以游戏玩法展示为主,其次是达人小窗口和口播素材。

色调:整体色调还是比较饱满,饱和度较高。

真人:真人占比的素材相对占比不高,以主播介绍为主。

个人中心

个人中心 Enjoy后台

Enjoy后台 登出

登出