来源:手游那点事

题图来源 | pexels

11 月 9 日,Sensor Tower 发布了 2023 年 10 月中国手游发行商在全球 App Store 和 Google Play 的收入排行 TOP30(以下简称 TOP30,仅统计发行商收入,且不包括中国地区第三方安卓渠道)。

本月的看点之一在于榜单头部排名情况发生的局部变动。相较于腾讯、网易、米哈游常年占据前三名的固态形势,点点互动达成的进步更为亮眼。该公司自去年 11 月以来便一直保持良好的增长势头,本月更是赶超了莉莉丝,首次跻身第四。

观察榜单的中部位置,一些厂商的排名保持相对稳定,如三七互娱和灵犀互娱,而棋牌领域的大厂途游游戏则上升了 3 位,位列第八。Hortor Games 凭借《咸鱼之王》的流水上涨,排名上升 9 位至第 18。此外,沐瞳科技、IGG、江娱互动、麦吉太文、易幻网络等厂商的排名也都有小幅提升。

在 TOP30 之外,我们还看到了雅乐科技、智明星通、Goat Games、巨人网络、完美世界、禅游科技和冰川网络等 37 家中国厂商的身影出现在全球收入 TOP100 名单。据统计,这 37 家厂商的总收入达到 19.1 亿美元,占本期全球 TOP100 手游发行商收入的 38.7%。

两款爆款接连腾飞,点点互动一年翻身

先来关注这位闯入四强的选手——点点互动。这家在 2021 年至 2022 年经历了收入持续下滑和经营利润连续亏损的出海厂商,仅用一年时间就从 TOP30 开外打入了 TOP4,实现了连续一年的飞速增长。根据 data.ai 的统计,2023 年 8 月和 9 月,点点互动的海外收入排名升至第三,仅次于米哈游和腾讯。

让点点互动收入实现腾飞的,正是其近年推出的两款冰雪末日生存题材新品——《Frozen City(冰封时代)》与《Whiteout Survival(寒霜启示录)》。自从 11 bit studios 于 2018 年 4 月成功发行了策略游戏《Frostpunk(冰汽时代)》后,冰雪末日生存题材逐渐成为各大游戏厂商的追捧对象,点点互动便是其中一员。

在 2022 年底,点点互动推出了《Frozen City》,该游戏主要以“放置+点触”的模拟经营玩法为主,玩家需要在冰雪末日的环境中,合理分配稀缺的资源,以保证幸存者的生存。将冰雪导致的温度变化融入游戏生产环境,生存与养成的巧妙包装使这款游戏在早期获得了不错的盈利。

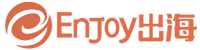

然而,自 2023 年中旬之后,《Frozen City》的海外流水开始出现明显的下滑。

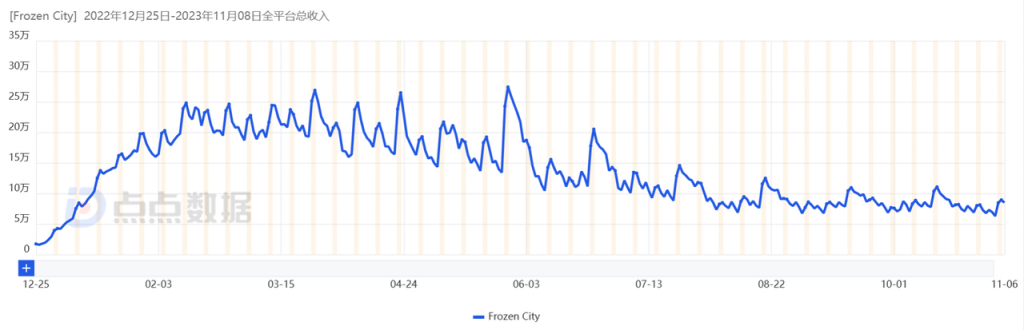

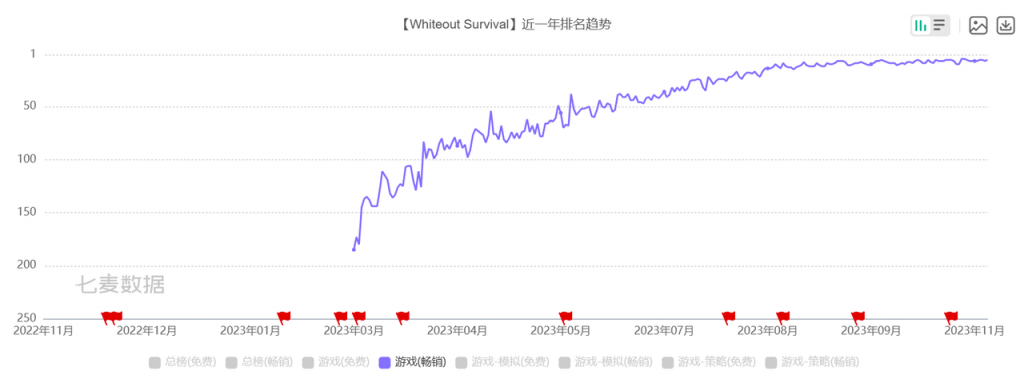

与之相比,于今年 2 月推出的同为冰雪末日题材的“城建+SLG”游戏《Whiteout Survival》的收入却还在一路走高。在 Sensor Tower 统计的 9 月中国出海手游收入榜单 TOP30 中,该款产品已经高居第四,仅次于《PUBG MOBILE》《崩坏:星穹铁道》《原神》;而在 10 月,《Whiteout Survival》的收入再度提升 10%,直接使得点点互动的总收入环比增长 5%,创下了新的历史高点。

不仅如此,《Whiteout Survival》还连续 3 个月稳居全球 SLG 手游收入榜首,活跃用户数量更是有着很大的增长潜力,目前已连续 2 个月位列全球 SLG 手游 DAU 排行榜前三;而在产品的最大市场美国,过去三个月几乎一直稳居 iOS 游戏畅销榜前 20。

《Whiteout Survival》正向平稳的流水曲线,基于 SLG 品类本身具有的强大吸金能力。此外,冰雪末日题材与 SLG 游戏特点也结合得恰到好处:游戏中的时间和温度变化概念为游戏增加了额外的策略层面,真实和动态的游戏环境,使得每一次玩家的决策都极具挑战性和重要性,从而提高了复玩性,打开了海外 SLG 市场产品同质化的缺口。游戏采用的简洁而抽象的 Low Poly 美术风格,也使得游戏在买量方面具有天然优势。

据点点数据统计,《Whiteout Survival》自上线以来,累计全球总收入已经超过 17 亿人民币,并且整体呈现上涨趋势;《Frozen City》虽走势渐衰,上线至今依然为点点互动提供了超 3 亿的流水,是目前点点互动旗下收入排行第二的产品。

借助两款爆款产品的流水支撑,点点互动实现了在全球范围内的品牌认知度提升,也在冰雪末日生存题材游戏领域树立了重要的地位,在游戏设计和运营策略方面积累了殷实的经验。而就目前趋势看,点点互动 Q4 业绩仍有继续爬升的可能,值得持续关注。

腾讯、网易、米哈游各展拳脚,多款产品迎来增收

说完第四名,前三厂商排名虽然稳定,其各自产品的表现也都可圈可点。据 Sensor Tower 公布的 2023 年 10 月中国 App Store 手游收入 TOP20(以下简称 TOP20)显示,腾讯、网易、米哈游皆有数款产品在本月取得了不错的阶段性成绩。

腾讯的国民级游戏《王者荣耀》在 10 月中旬推出的多款限时优惠皮肤和月底的 8 周年庆活动的推动下,月收入环比实现了 12% 的大幅增长,再度展示了其在市场中的强大吸金能力与用户影响力。

8 周年史诗级皮肤“阿古朵·江河有灵”

另一个亮点是网易的《蛋仔派对》。在连续 10 个月保持中国 iOS 手游活跃用户榜第二名的同时,产品于 9 月初展开了对东南亚和中国台港澳市场的拓展,活跃用户显著增长。轻量化的派对玩法与可爱的卡通画风在不同地区与文化背景下都能得到广泛的接受和喜爱,增大了产品传播的广度。

此外,通过举办丰富的中秋国庆活动和与《猪猪侠》的联动活动,《蛋仔派对》还成功地提升了用户的参与度和付费意愿,使得游戏的收入增长了 47%,并重新进入了中国 iOS 手游畅销榜前十。大DAU 产品利用熟悉的 IP 或节日进行合作活动,与受众群体的重合率会更高,能更加有效地提高用户粘性并刺激用户付费。

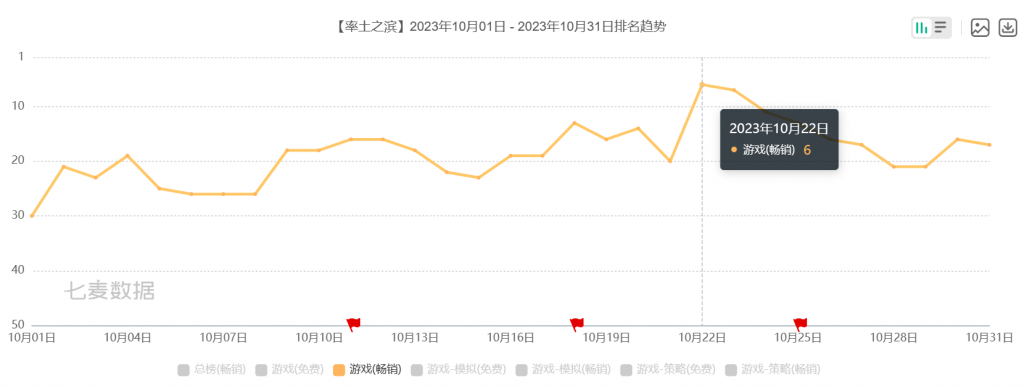

网易 10 月值得注意的产品还有《率土之滨》。在 10 月 22 日的周年庆活动启动当天,该产品就进入了国区 iOS 畅销榜第 6 名。其 10 月的收入环比提升了 49%,在 TOP20 榜单上强势回归至第 17 名。

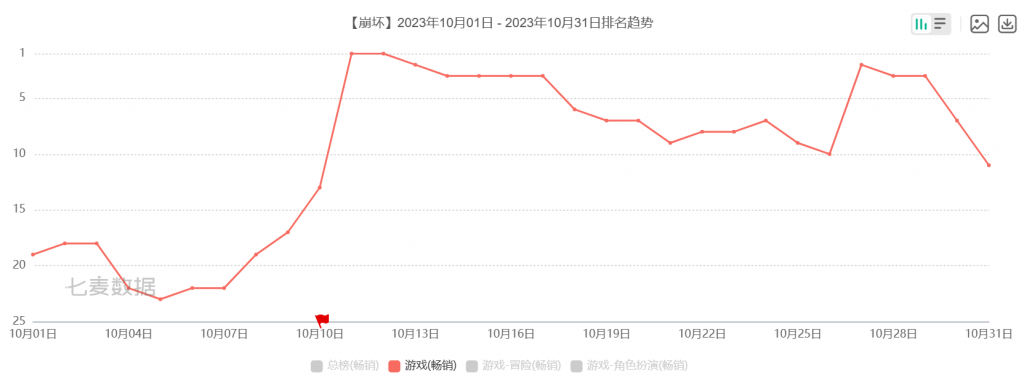

同样达成增长的还有米哈游的《崩坏:星穹铁道》《原神》,分别通过 1.4 版本的更新和 4.1 下半卡池的上线,使得米哈游的移动端 10 月收入环比提升了 10%,10 月的总收入也在今年米哈游的月度收入排名中位列第二。

《崩坏:星穹铁道》在 1.4 版本上线次日登顶畅销榜

这一成绩也使得米哈游继续保持在全球手游发行商收入榜前三的位置,展示了它在全球范围内的强大竞争力,巩固了持续创新、提供高质量二次元游戏内容的底力。

小体量大热门,卡牌放置与合并品类持续升温

除了深度内容为主的头部产品在 10 月份取得了显著成绩外,体量较小的游戏类型如卡牌放置和合并类手游在 10 月也表现亮眼,实现了显著的收入增长。这再次证明了厂商对特定游戏类型的深度挖掘与定制精准运营策略的重要性。

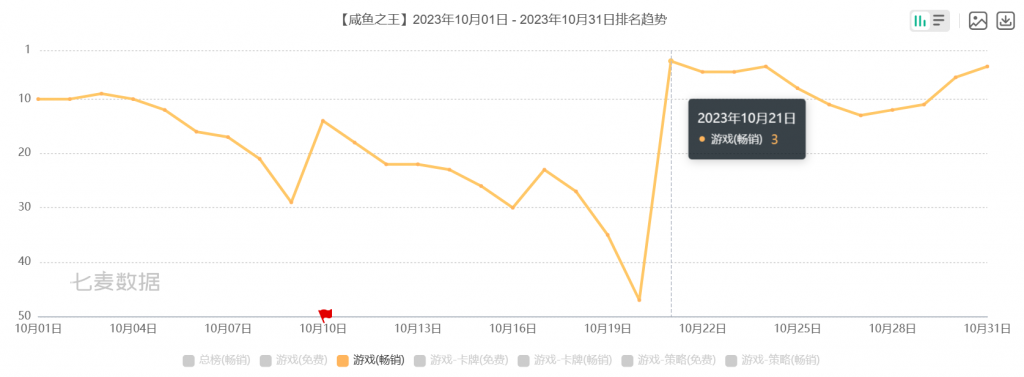

《咸鱼之王》作为一款代表性的放置卡牌手游,在其上市两周年庆期间,凭借丰富的签到活动和限时福利,一跃冲进中国 iOS 手游畅销榜前三,10 月收入环比激增 129%。发行商 Hortor Games 的收入也随之近乎翻倍,创下历史新高,排名前进 9 位至第 18 名。

同为放置卡牌手游的《ドット勇者(马赛克英雄)》,对日本市场的影响力继续加深,发行商易幻网络 10 月收入环比增长 10%,再创新高,位列中国手游发行商全球收入榜第 20 名。

在合并手游领域,柠檬微趣旗下的《Gossip Harbor®(绯闻港口)》等游戏延续过去 8 个月的强劲表现,使得发行商 10 月收入环比增长 8%,再次刷新纪录。

值得一提的是,全球合并手游用户付费在今年 10 月达到 8000 万美元,同比增长 37.5%,相较 2021 年 10 月增长 85.7%,成为解谜手游中收入第二的子分类,仅次于交换消除手游。而柠檬微趣凭借在此品类的研发优势,内购收入实现了 74.5% 的同比增长,跻身全球手游发行商收入榜第 66 名。

在模拟经营手游领域,益世界凭借《这城有良田》和《商道高手(おねがい社長!)》的卓越表现,9 月收入环比提升 52%,10 月又迎来 6% 的环比增长,成功跻身全球模拟手游发行商收入榜第 6 名。

Goat Games 于 10 月 13 日在欧美市场推出 Gameloft 经典 IP 授权手游《Dungeon Hunter 6(地牢猎手 6)》。游戏发布当天就登顶美国、德国等国的 iPhone 手游下载榜首,并迅速成为发行商旗下收入最高的手游产品。因此,Goat Games 的收入达到 9 月的两倍,首次跻身全球手游发行商收入榜第 90 名。

结语

中国手游行业的活力和潜力,不仅在腾讯、网易、米哈游等头部厂商的稳定中得以体现,也刻画在如点点互动等中部厂商的激烈竞争和出色表现之中。

这些公司不断推出创新的游戏产品与市场策略,使中国手游在全球市场的影响力持续增强。同时,更多的中国手游发行商也在探索着各种品类,中国手游市场的未来还存在着偌大的想象空间。

个人中心

个人中心 Enjoy后台

Enjoy后台 登出

登出