文章来源:竞核

作者:林一帆

三七自研产品还得等多久?

随着游戏版号常态化、后疫情经济环境复苏,2023年游戏厂商逐渐将重心回调到国内市场。

从供给侧来看,近一年多时间,受多方因素影响国内精品新游市场青黄不接,存在一定的市场空窗期。换句话说,现阶段或也是厂商们抢夺玩家心智的新契机。

最直观的反映是,近期腾讯、网易、米哈游、朝夕光年、灵犀互娱等头部厂商,均在加快旗下重磅产品的推进节奏。例如《黎明生机:觉醒》《逆水寒手游》《崩坏:星穹铁道》《晶核》等。

但也有一些厂商选择持续深耕海外市场,希望能在自己擅长的赛道或领域进一步取得突破。据竞核观察,进入2023年以来,三七互娱已在海外陆续推出6款新产品,继续保持充足的出海动力。data.ai最新报告显示,三七互娱位列2月中国游戏厂商出海收入榜第三名。

其中包括野兽题材SLG《Primitive Era: 10000 BC》、MMORPG《데블M》、和风模拟经营《下町ドリーム~心に染みる人情物語》、卡牌RPG《名将の復讐》、三消模拟经营《Yes Your Highness》以及宫廷养成《Emily's Resort: Match 3》。

从类型来看,上述产品均围绕MMORPG、SLG、卡牌及模拟经营四大赛道展开,属于三七互娱押注的融合型品类。而此前,三七互娱也凭借类似产品打开了海外局面,推动公司出海业务稳步增长。

代理产品,支撑三七海外

谈及三七互娱近几年的游戏业务,“出海稳定增长”是其最大亮点。

Data.ai数据显示,三七互娱2022年海外收入排名从10名开外一路攀升,9-12三个月排名一度位列榜单Top3。进入2023年,公司海外业务发展势头依旧强劲。

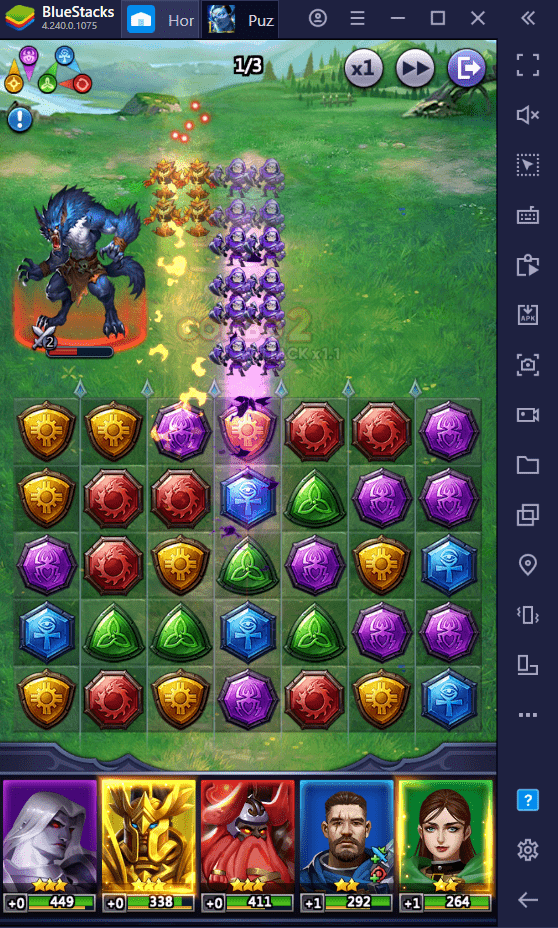

具体到产品上,目前三七互娱海外收入主要仰仗《Puzzles & Survival》《云上城之歌》《斗罗大陆:魂师对决》《叫我大掌柜》等。

其中,《Puzzles & Survival》2022年1-11月总流水达34亿,上线累计流水近60亿。同年9月,该作海外收入一度超过腾讯《PUBG Mobile》。此外,去年7月《云上城之歌》于韩国上线后,也长期维持在国产手游海外收入榜Top30。

或得益于上述产品的亮眼表现,三七互娱海外业务为公司营收带来稳定贡献。公司财报显示,自2018年以来公司海外业务营收呈稳步增长趋势。2022年上半年,三七互娱海外营收30.33亿元,同比增长48.33%,在总营收的占比接近37.5%。

值得提出的是,近几年三七互娱海外“爆款”游戏,多为公司代理发行产品。其中,《Puzzles & Survival》研发商为易娱网络;《云上城之歌》研发商为诗悦网络;《叫我大掌柜》研发商为延趣游戏。

此外,去年公司在国内推出的“蚂蚁SLG”爆款——《小小蚁国》,也是代理发行,该作研发商为星合互娱。据第三方检测机构数据显示,《小小蚂国》自2021年在海外上线以来,累计流水已达到20亿。三七互娱代理国内发行时,游戏也做到了首发流水破亿。

聚焦产品层,比起以往凭借《永恒纪元》《大天使之剑H5》等自研产品推动海外业务增长。近几年三七互娱产品矩阵中,能打的自研新作也仅《斗罗大陆:魂师对决》,打头阵还是靠代理产品。

对此,一位接近三七互娱的业内人士表示,早在2012年,三七互娱便通过代理的方式进军海外市场,正式开展海外业务。同时采用聚焦精品的手段,通过前期与研发方深度合作沟通来挑选精品游戏,共同决策游戏玩法方向和发展策略,极大地提高了产品商业化成功率。

在竞核看来,某种程度上这也表明,相比刻板强调“研运一体”/“精品化自研”,三七互娱一直都是以业务需求为导向。

出品似开盲盒,看爆率?

“三七互娱要做一个长远的公司,就不是短期赚一些快钱,我希望三七的项目无论是游戏项目,还是未来做的动漫项目等,都要花时间沉淀下来,做成一个真正长线运营的东西,这其实跟跑马拉松很像。”三七互娱董事长李逸飞曾如此表明做企业的理念。

然而从公司财报数据来看,这几年公司钱没少赚,项目积累确实也有所沉淀。例如,在产品结构上,公司围绕MMORPG、SLG、卡牌及模拟经营等四大核心赛道,进一步探索品类多元化。

此外,结合外部战略投资布局,三七互娱与上述赛道的多家研发公司进行了深度绑定。

如上图所示,目前三七互娱旗下重磅产品《Puzzles & Survival》《小小蚁国》《叫我大掌柜》等均来自投资公司。

此外,《云上城之歌》《长安幻想》研发公司诗悦网络,在公司股权上与三七互娱没有过多交集。但前者旗下产品要么交由三七互娱发行,要么自研自发,双方合作也较为密切。

综合来看,三七互娱投资/合作的游戏研发公司,多为中小型团队,竞争力有限。这或导致三七互娱发行的游戏缺少品控,爆款出品率就好比抽盲盒。据竞核了解,上述研发公司在打造出某品类爆款前,均经历过“多次试水”阶段。

例如易娱网络在《Puzzles & Survival》之前,于2019年推出了三消+异世界题材手游《Puzzles & Conquest》。不过该款产品并未能溅起什么水花,便石沉大海。

值得提出的是,虽然《Puzzles & Conquest》没能帮助三七互娱打开出海SLG局面,但他们意外发现丧尸题材和三消,在欧美市场较受欢迎。于是三七互娱尝试在《Puzzles & Conquest》基础上更换题材,由此推出了《Puzzles & Survival》。

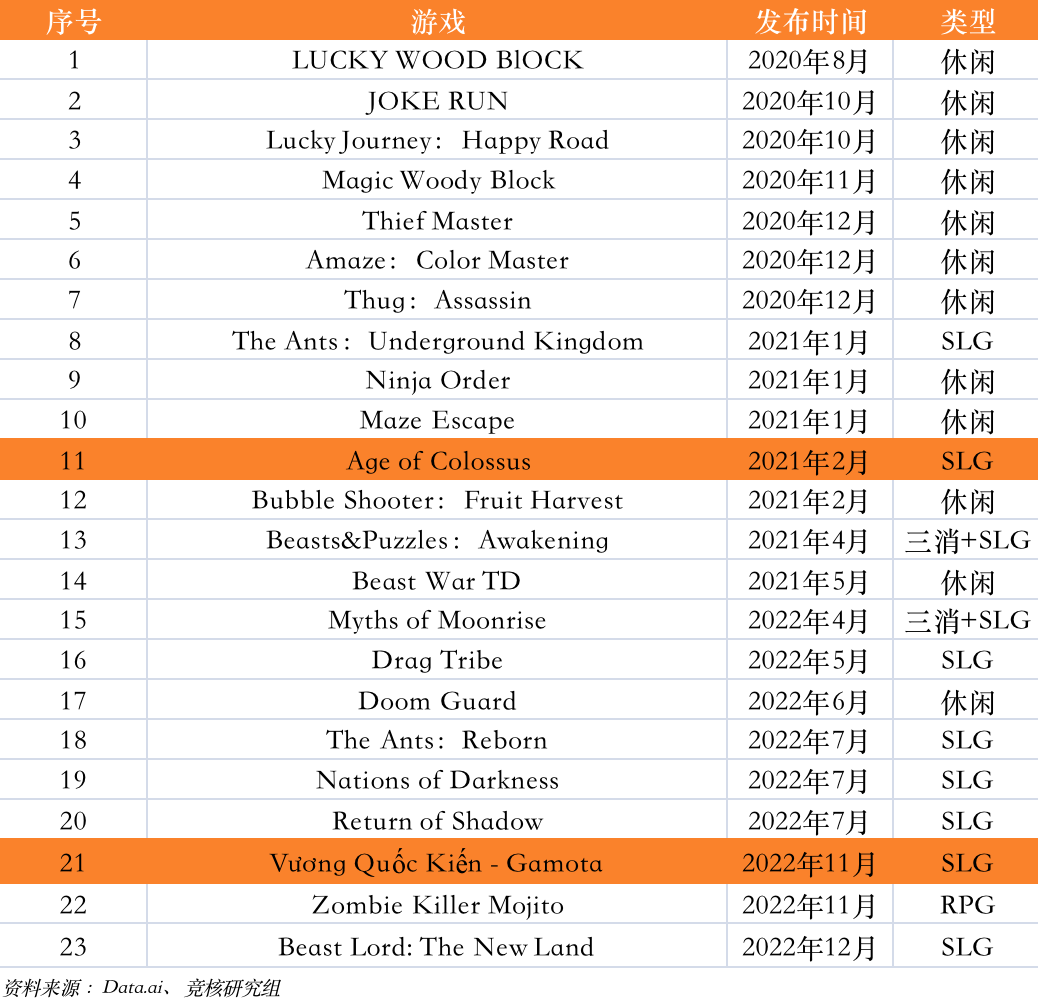

此外,2022年三七互娱在国内发行的《小小蚁国》,其研发商星合互娱成立至今不过4年。而根据第三方平台统计,星合互娱发行的游戏数量超过20款,主要是休闲游戏和SLG游戏。

根据Sensor Tower数据显示,此前星合互娱的主要收入来源是《小小蚁国》,占比高达99%。一位行业人士感慨,星河互娱在《小小蚁国》之前的探索投入很多,最终也只跑出来这么一款。

而这种“抽盲盒”式的出品情况,在三七互娱投资的研发公司中较为常见。除了易娱网络、星合互娱外,包括由明星制作人刘宇宁创办的羯磨科技,同样面临着类似的情况。

从2019年成立至今,羯磨科技一直在做新的尝试。在此过程中,公司推出了三消+RPG《Mythwars & Puzzles》、美国西部题材SLG《Wild Frontier》等亮点产品。

但据竞核了解,公司还曾研发了合并类SLG《Merger Legion》、三消+SLG《Rolling Knight》,以及融合三消、益智、僵尸、射击元素的《The Matching Dead 》等融合型产品。其中多款由三七负责发行的产品,在经历一段时间测试后,表现不达预期已停止开发。

从中我们可以看出,易娱、星合互娱、羯磨等游戏创企,打造产品的思路是:在对自身熟悉赛道的判断基础上,通过迭代素材以及部分玩法,反复在市场中去验证,从而提升产品成功率。

其可行性在于,相比传统重度游戏,上述公司的大多数产品偏轻量化。且团队在对应赛道有着一定沉淀,产品调优成本相对较低。但这也很容易让外界认为,厂商是在“广撒网”或“抽盲盒”。

坦白说,《Puzzles & Survival》《小小蚁国》等三七互娱发行的爆款产品,其成功大多是建立在无数“失败”经历之上。与此同时,必须得承认的是,正因为这些“时刻准备捅破窗户纸的人”坚持探索,才会有越来越多的创意游戏出现在大众视野。

发行到位,研发还得跟上

“研运一体、多元布局”一直是三七互娱强调的核心战略。

但若抛开资本合作部分,公司本身在“精品化研发”和“精细化运营”上,似乎更注重后者。从产品层去看,首先三七互娱注重分析本地市场用户玩法喜好、文化风格,强调研发本地化。

我们结合《Puzzles & Survival》的来历试着去分析:北美玩家喜欢“三消”、“解谜”;日本二次元文化浓厚,玩家喜欢幻想题材和RPG,且SLG游戏底蕴深厚。在注意到末世丧尸可能是一个吸金题材时,通过“题材+玩法”的创新融合,公司推出了“丧尸题材+三消、SLG玩法”的差异化产品——《Puzzles & Survival》。

而这一创作思路在三七互娱新作——《下町ドリーム~心に染みる人情物語》身上,也有着明显体现。该作是一款模拟经营产品,游戏玩法延续了《叫我大掌柜》的基础框架,但在素材上采用了契合日本文化的和风。

2月23日,《下町ドリーム~心に染みる人情物語》登顶日本免费榜,并连续霸榜5日。某种程度上,这也验证了《叫我大掌柜》模拟经营玩法有着深度挖掘的潜力。

当然,从后续表现来看,或许在玩法以及运营题材上,该作仍有较大调整空间。目前,《下町ドリーム~心に染みる人情物語》基本稳定在日本iOS免费榜Top10内,畅销榜还未上升至Top100内。

其次,三七互娱提倡因地制宜做发行,强调运营本地化。针对不同市场,同一款产品在运营物料上也存在差异。例如《Puzzles & Survival》在美国市场投放的广告以写实风、三消玩法素材为主;而在日本市场,该作更多是融入樱花、和服等元素。

此外在产品营销上,三七互娱也秉持着类似的理念。例如韩国付费玩家主要集中在20-40岁年龄段,大多喜欢追星。所以在韩国发行《Puzzles & Survival》时,三七互娱邀请了当地明星金玉彬作为代言人,以此快速打开韩国市场。

聚焦公司投入或职能侧。一方面,三七互娱旗下拥有“雅典娜”、“阿瑞斯”、“波塞冬”三大数据平台,算力研运的“宙斯”和智能化投放+运营分析平台的“量子-天机”。其核心都是为了分析用户数据,以为研发、运营提供方向,从而形成以用户为导向的一套整体打法。

另一方面,公司营销费用居高不下,研发投入占比较低。2022年前三季度,三七互娱销售费用录得61.58亿元,为同期净利润的2.7倍,占总营收的66.8%。2020年、2021年、2022年H1,公司研发投入占营业收入的比重为7.73%、7.71%、6.14%。

综合而言,三七互娱在发行侧的实力表现突出,但在研发上的投入相对延后。不过,1:10的研发和利润投产比,其盈利能力在国内也属优秀。

笔者认为,三七互娱在产品上大多以用户为导向。这使得公司在打造现象级大制作上,可能很难与一些以产品为导向的研发团队竞争。当然,在融合创新赛道中,三七互娱已称得上是佼佼者。

对于业界来说,可能更期待《斗罗大陆:魂师对决》后的下一款自研游戏是什么。

个人中心

个人中心 Enjoy后台

Enjoy后台 登出

登出